昨日债券市场明显调整,10年期国债、国开债到期收益率明显上行,反映出市场对货币政策的担忧升温,但我们认为货币政策仍是中性态度,全面转向时点尚未到来。同时,在货币政策稳健的环境之下,基本面的走势也同样值得关注,结合本文分析,我们认为当前经济环比动能已有所减弱。对于债市而言,在当前货币中性+经济环比趋弱的组合之下,债市可能已经超跌。

政策预期差扰动债券市场

昨日央行公开市场净回笼到期资金,市场对货币政策转向的担忧有所升温,现券利率明显上行。本周前半周央行货币政策态度有所转松,周一周二央行公开市场开展资金净投放,银行间资金面整体由紧转松。但昨日央行重回公开市场资金净回笼,单日净回笼800亿逆回购资金,尽管资金面延续中性偏松,但市场对央行货币政策态度转向担忧升温,银行间主要利率债收益率明显上行。中债10年期国债到期收益率上行2.5bps至3.21%,中债10年期国开债到期收益率上行4.0bps至3.64%;10年期国债期货主力合约跌0.33%,5年期国债期货主力合约跌0.25%,2年期国债期货主力合约跌0.11%。股市也有一定调整,沪指、沪深300、创业板指分别下跌0.46%、0.29%、0.15%。

当前货币政策态度仍是中性,既要稳定节前银行间流动性水平,同时也要保障金融市场去杠杆和抑制资产价格泡沫,因此货币政策料难以超预期宽松,但全面转紧的概率也不大,并不需要对货币政策过度悲观。1月中下旬,为控制资产价格上涨速度以及债市过度加杠杆现象,货币政策频频开展“地量”操作、资金面持续收紧。进入2月份后,随着春节时点逐渐临近,央行开始加大资金投放力度,资金面紧张局面有所缓解,市场对央行货币政策的期待有所提高,这在一定程度上放大了央行操作对债券市场的冲击。然而,我们认为当前央行货币政策态度并未全面转向,仍保持中性的政策态度,只是在资金投放上更加精细化,通过频繁的净投放与净回笼操作,灵活调整市场的流动新水平,既防止市场形成货币政策宽松的单边预期,也保证资金利率维持稳定,当前尚不需要对货币政策过度悲观,节前资金面大概率仍维持平稳。

当前市场对货币政策的一致预期已明显弱化,金融去杠杆与控资产泡沫也有明显成效,后续货币政策料将延续稳健。在此背景之下,基本面料将成为后续债券市场的关注重点。金融杠杆方面,质押式回购规模从1月6日-13日资金利率低位运行时期的接近5万亿元的水平大幅降至2月2日的3.6万亿元水平,金融市场去杠杆基本到位。资产价格方面,在央行货币投放偏谨慎的环境之下,股票市场、商品市场的资产价格明显回落:截至2月3日,上证综指录得3517点,较1月25日的日内最高点3637点下降120点;南华工业品价格指数也从1月8日的2690降至2月3日的2570。总体来看,金融去杠杆与控资产泡沫成效明显,后续货币政策料延续中性态度,但基本面的复苏节奏仍有不确定性(尽管PMI同比由于基数原因仍将延续回升,但环比节奏难言尘埃落定,后续基本面走势料将成为市场的关注重点。

高频数据面面观:经济增长的后劲如何?

首先需要说明的是,历年2月都是国民经济数据的发布真空期,在此环境下,PMI、行业数据等高频数据对指引宏观经济走势的意义重大。国家统计局通常会在每月的月中公布上月的经济数据(工业增加值、固定资产投资、社会消费品零售、调查失业率等等),但由于国家统计局通常并不单独公布1月的经济数据,因此每年2月都为经济数据的真空期。在此阶段,我们往往需要借助其他数据来把握宏观经济脉络,考虑到PMI数据和部分行业数据公布时点较为及时,且公布频率也相对较高,PMI与行业数据是当前环境下观测宏观经济走势的重要指标。

国内:量价双弱

从PMI的视角看,受疫情、气候、假期等因素影响,1月制造业PMI整体呈供需双弱、价格回落的组合,非制造业景气度也有所回落,一定程度上表明当前经济环比动能有所弱化。国家统计局公布的数据显示,1月中国制造业PMI为51.3%,比12月回落0.6pct。分项数据中,生产指数、订单指数均有明显回落,出厂价格指数也有明显下行,原因一方面有假期、疫情、气候、能源等供给侧因素对工业生产的扰动,同时也有地产基建需求回落、消费持续低迷等需求侧因素在。对于非制造业而言,疫情、气候等因素对工程进度同样产生了明显影响,建筑业生产经营景气度明显回落,同时由于疫情防控之下人员聚集活动与居民出行明显下降,非制造业景气度大幅下滑。

从行业数据的角度看,高炉开工率、半钢胎开工率等生产端数据有所回落,黑色、非金属矿物制品等工业品价格明显下行,与PMI数据呈现的量价双弱形成互验。从量的角度看,进入2021年以来,地炼开工率、高炉开工率有所回落,PTA开工率也整体低于去年12月的中枢水平,同时半钢胎开工率延续下行态势,整体看工业生产热度有所降温,这与1月制造业PMI生产分项边际回落形成互验。从价的角度看,2020年12月,受原材料供应偏紧以及投机炒作风气蔓延影响,工业品价格快速上行。但进入2021年后,随着上述因素逐渐缓解,工业品价格涨势明显放缓:有色价格高位筑顶,铁矿石、螺纹钢等黑色产品价格触顶回落,水泥、玻璃等非金属建材价格边际下行,这也与PMI数据呈现的价格指数回落相印证。

海外:景气回落

进入2021年以来,高频数据显示全球经济共振修复脚步有所放缓,同时从PMI出口订单来看,外需对我国经济基本面的支撑力度有所减弱。自海外疫情进入常态化防控阶段后,我国出口增速持续高增,外需成为支撑我国经济复苏的重要力量,从PMI数据看,2020年下半年以来PMI出口订单整体呈持续上行态势,一定程度上反映了我国外需的强劲。但2021年1月PMI出口订单指数有所回落,从前值51.3%下降1.1pcts至50.2%,说明我国出口景气度有所下降。而从高频数据看,进入2021年1月下旬,BDI、CDFI指数快速回落,或表明国际贸易的修复速度有所放缓。同时,从纽约联储公布的经济活动指数来看,进入2021年1月以来,美国经济活动的景气度也有所下降,种种迹象都表明当前全球经济的共振修复脚步有所放缓,后续外需对我国经济基本面的支撑力度或将有所减弱。

结合上文分析,当前我国经济面临生产放缓+需求回落的环境,后续经济进一步加速修复的动能不足,基本面或将迎来环比修复放缓的局面。尽管当前为数据真空期,但结合PMI以及行业数据综合分析,我们认为在假期、气候、疫情等供给因素的扰动之下,工业生产料将趋淡;同时1月建筑业、服务业PMI明显回落也表明基建、地产、消费等终端需求对工业的支撑弱化,国内经济供需两端均有一定压力,国内经济环比内生动能或将延续放缓。另一方面,从外需的角度看,BDI与CDFI指数的触顶回落也表明当前外需仍有一定不确定性,后续出口对制造业的支撑效果也可能有所弱化。

以史为鉴:债券市场如何演绎?

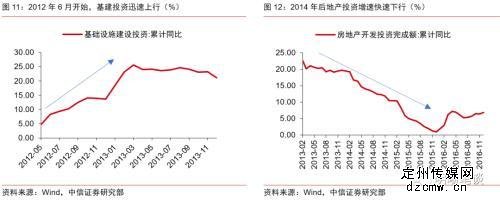

回顾历史,自2010年以来,与当前情形(工业量价走弱、全球景气回落)相似的情况共发生过五次,分别为2012年6-8月、2013年12月-2014年2月、2014年10月-2015年1月、2015年8月-2016年2月、2018年10月-12月。

2012年6-8月,现券利率有所上行。受希腊债务情况恶化影响,欧元区经济增长面临衰退压力,国内经济增长也有一定的下行压力,制造业PMI从2012年6月的50.2%降至8月的49.2%,南华工业品价格指数、BDI指数分别从2012年6月的1994、1004降至1921、703。在此期间,我国货币政策整体平稳,但财政政策迅速发力,基建投资增速快速上行,稳增长预期升温,现券利率有所回升。

2013年12月-2014年2月,现券利率明显下行。进入2014年后,我国经济逐渐向新常态转型,房地产市场景气度有一定回落迹象,制造业PMI从2013年12月的51%降至2014年2月的50.2%,工业品价格、BDI指数、CDFI指数也均有明显回落。在此期间,10年期国债收益率明显下行,从4.55%降至4.43%。此后,房地产周期延续向下,国内经济增长下行压力有所加剧,央行持续采取降准操作,现券利率下行幅度进一步加大。

2014年10月-2015年1月,现券利率明显下行。持续下行的房地产周期仍未见底,地产投资增速延续下行。同时欧元区经济增速疲软、国际油价明显回落、俄罗斯卢布大幅贬值,全球经济阴霾笼罩。BDI、CDFI指数均有明显下行。内外双需共同走弱之下,国内经济增长延续下行,央行态度仍然偏松,现券利率整体震荡向下。

2015年8月-2016年2月,现券利率明显下行。世界工业生产低速增长,国际贸易持续低迷,全球金融市场动荡加剧,原油等大宗商品价格大幅波动,世界经济整体复苏疲弱乏力。中国制造业PMI、南华工业品价格指数、BDI指数、CDFI指数均有明显回落。在此期间,10年期国债到期收益率明显下行,从3.33%降至2.85%。

2018年10月-12月,现券利率明显下行。内部方面,中国面临国内经济增长放缓、去杠杆持续推进、国内信用风险升温的基本面环境;外部方面,全球经济增长动力弱化叠加中美贸易摩擦持续升温,外需对国内经济的支撑力度明显下降。制造业PMI、南华工业品价格指数、BDI指数、CDFI指数均有明显回落,10年期国债到期收益率明显下行,从3.51%降至3.23%。

结论

当前经济整体呈工业量价双弱、海外景气回落的组合,历史上出现这种情况的时候,债券收益率大多呈现出回落特征。考虑到在需求侧改革与双循环发展格局之下,传统基建、地产对宏观经济增长的支撑力度弱化,基建、地产大幅加码对冲经济增速下行的概率不高,难以出现类似2012年6月-8月的基建投资快速上行。在此背景之下,预计收益率整体易下难上。从环比视角看,经济基本面或正处于阶段性的顶部,后续若有外需延续回落、国内信用政策持续收缩以及地产基建投资持续下行,经济环比动能或将进一步弱化,收益率的下行空间也将进一步打开。策略方面,当前市场对货币政策的预期存在一定的过度悲观,但我们认为事实上,货币政策全面转向尚未到来,考虑到近期收益率快速上行过后利率债性价比进一步提高,安全边际也更加宽厚,短期内可以适当把握超跌反弹的交易机会。

会员投稿

会员投稿 手机版

手机版 | 银行频道

| 银行频道